Pod względem bilansu handlowego wyprzedają nas jedynie Niemcy, Belgia, Hiszpania i Francja. W 2017 r. eksport polskich produktów motoryzacyjnych na Wyspy miał wartość 1,5 mld euro i stanowił ok. 6% całej motosprzedaży zagranicznej. Potencjalny twardy brexit uderzy w brytyjski, unijny i polski automotive. Brytyjczycy stracą zaufanych i konkurencyjnych cenowo dostawców części (78 proc. pochodzi z importu unijnego), a zakłady produkcyjne w Polsce odczują największy spadek obrotów wśród wszystkich krajów Europy Środkowo-Wschodniej.

Produkcja motoryzacyjna w Wielkiej Brytanii nastawiona jest na eksport – dotyczy to zarówno aut osobowych, jak i części do nich. 80 proc. z 1,67 mln wyprodukowanych w 2017r. na Wyspach pojazdów znalazło nabywców za granicą, a ponad połowa z tej grupy (czyli 719 tys.) trafiła do Unii Europejskiej. W segmencie części motoryzacyjnych ten odsetek jest jeszcze wyższy – 60% brytyjskiej produkcji sprzedano do UE (pod względem wartości). Silną zależność od unijnego rynku widać także w imporcie. W ubiegłym roku na Wyspy sprowadzono prawie 2 mln aut oraz komponenty motoryzacyjne z UE warte łącznie ok. 46 mld euro, co stanowi odpowiednio aż 85% całkowitego importu samochodów (pod względem ilości) oraz 78% całkowitego importu części do Zjednoczonego Królestwa (pod względem wartości).

Państwa członkowskie Unii Europejskiej wysłały do Wielkiej Brytanii 34% swojego całkowitego eksportu aut (pod względem ilości) oraz 15,5% całkowitego eksportu części (pod względem wartości). Jednym z 5 najważniejszych unijnych partnerów Wielkiej Brytanii w handlu samochodami i komponentami jest Polska. W 2017 r. odnotowaliśmy dodatni bilans handlowy na poziomie 0,7 mld euro – wyeksportowaliśmy na Wyspy produkty motoryzacyjne za 1,5 mld euro i ściągnęliśmy mototowary warte 0,8 mld euro.

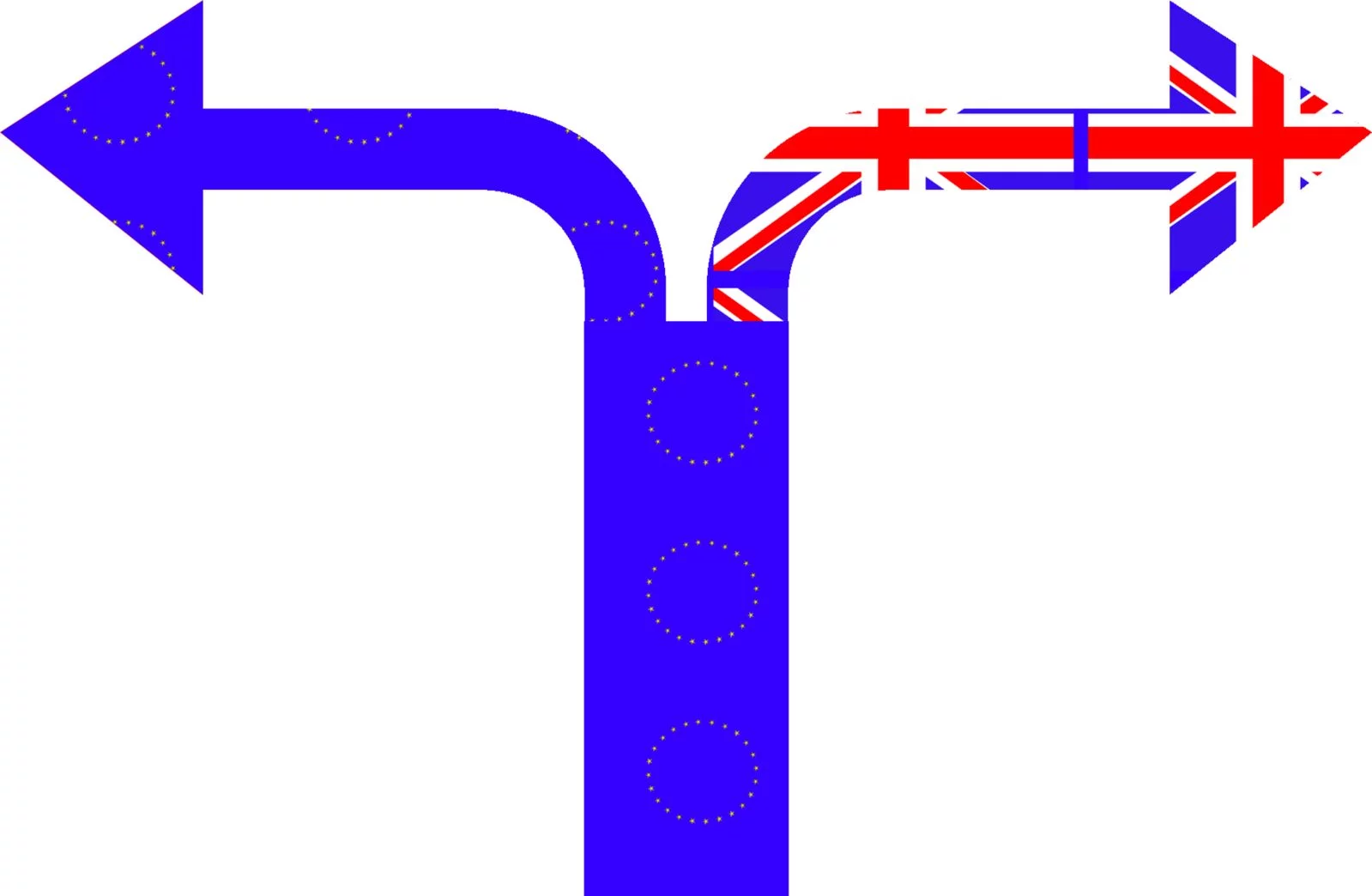

Mianem miękkiego brexitu określamy sytuację, w której Wielka Brytania wyjdzie ze struktur Unii Europejskiej, ale pozostanie na wspólnym rynku, co gwarantuje swobodny przepływ towarów, usług, osób i kapitału. Będzie mieć wówczas status podobny do Norwegii i Szwajcarii. To rozwiązanie dla branży motoryzacyjnej optymalne, ponieważ nie ucierpi obustronna wymiana handlowa. Nie będzie trzeba reorganizować sprawnie działającego modelu biznesowego, opartego na zintegrowanym łańcuchu dostaw i braku magazynowania na zapas. Model ten, zwany just-in-time, może funkcjonować jedynie w warunkach wspólnego rynku i otwartych granic.

Niestety miękki brexit nie pokrywa się z oczekiwaniami części brytyjskiego społeczeństwa oraz polityków rządzącej Partii Konserwatywnej. Szukając konsensusu premier Theresa May przygotowała tzw. plan z Chequers. Zakładał on, że Wielka Brytania pozostanie na wspólnym rynku, ale na własnych zasadach tzn. bez swobody przepływu osób i kapitału, które mają zostać uregulowane osobnymi umowami.

Zatem co się stanie, jeśli obie strony nie dojdą do porozumienia?

Scenariusz twardego brexitu wiąże się przede wszystkim z zamknięciem granic i przywróceniem na nich pełnej kontroli, co spowoduje szereg problemów natury logistycznej. Znacznie wydłuży się czas oczekiwania na części, zakłady będą mieć opóźnienia w produkcji i nie będą nadążać z realizacją bieżących zamówień. Wymusi to zmianę koncepcji produkcji z just-in-time na magazynowanie zapasów i przejście z produkcji globalnej na lokalną. Zanim jednak nastąpi zmiana modelu produkcji, mogą zdarzyć się zatory, zmniejszenie produkcji czy zwolnienia pracowników. Niektóre firmy już przygotowują się na ten scenariusz np. Mini po brexicie planuje w kwietniu czasowo wyłączać produkcję. Producent szuka również lokalizacji na magazynowanie części oraz inwestuje w systemy informatyczne do obsługi nowych rodzajów dokumentów, które dopiero wejdą do obiegu. Natomiast McLaren chce gromadzić najważniejsze komponenty i w razie problemów zmieniać harmonogram wysyłek do UE.

Niektóre firmy rozważają zamknięcie swoich fabryk na Wyspach i przenoszenie produkcji części bliżej głównych zakładów. Bardzo prawdopodobne, że to samo będzie się działo także w drugą stronę – ucieczka z kontynentu na Wyspy, w celu optymalizacji finansowej procesów produkcyjnych. – Jeśli motobranża w Wielkiej Brytanii zacznie bazować w większym stopniu na dostawcach zlokalizowanych w swoim kraju, to ucierpią nie tylko fabryki z Polski, ale również polskie firmy logistyczne. Rocznie 2 mln aut ciężarowych wjeżdża do Zjednoczonego Królestwa, z czego ponad 1/5 (450 tys.) należy do polskich przewoźników. Coraz więcej mówi się też o przeniesieniu części transportu drogowego na morski, na czym skorzystać mogą holenderskie i belgijskie porty – mówiJacek Opala, ekspert Exact Systems

W razie twardego brexitu części motoryzacyjne nie będą spełniały wymogów UE lub GB, bo nie będzie jednolitego procesu certyfikacji, przez co mogą wystąpić problemy z homologacją np. silników diesla. Już teraz JLR wprowadziło 3-dniowy tydzień pracy w fabryce w Castle Bromwich, obowiązujący od października do grudnia. Jest to spowodowane wejściem nowych testów emisji spalin i koniecznością uzyskania nowej homologacji UE. Zastoje w produkcji mogą zachęcać do obniżenia norm emisji w Wielkiej Brytanii.

Aby uniknąć w przyszłości problemów z dopuszczeniem swoich produktów na rynek unijny McLaren rozważa certyfikowanie ich także w Niemczech, a Honda uzyskuje licencje zarówno w Wielkiej Brytanii jak i UE.

Twardy brexit zmusi zakłady motoryzacyjne w Polsce do intensywniejszego poszukiwania alternatywnych rynków zbytu. W 2017 r. 90% eksportowanych części znajdowało nabywców w UE (wzrost 10,4% r/r), ale dynamika wzrostu na rynkach pozaunijnych osiągnęła 29%. Ten trend będzie w najbliższych latach kontynuowany. Szczególnie ważna z polskiego punktu widzenia może okazać się sytuacja polityczno-gospodarcza w Turcji.

Dalsze rozpowszechnianie artykułu tylko za zgodą wydawcy tygodnika Wprost.

Regulamin i warunki licencjonowania materiałów prasowych.