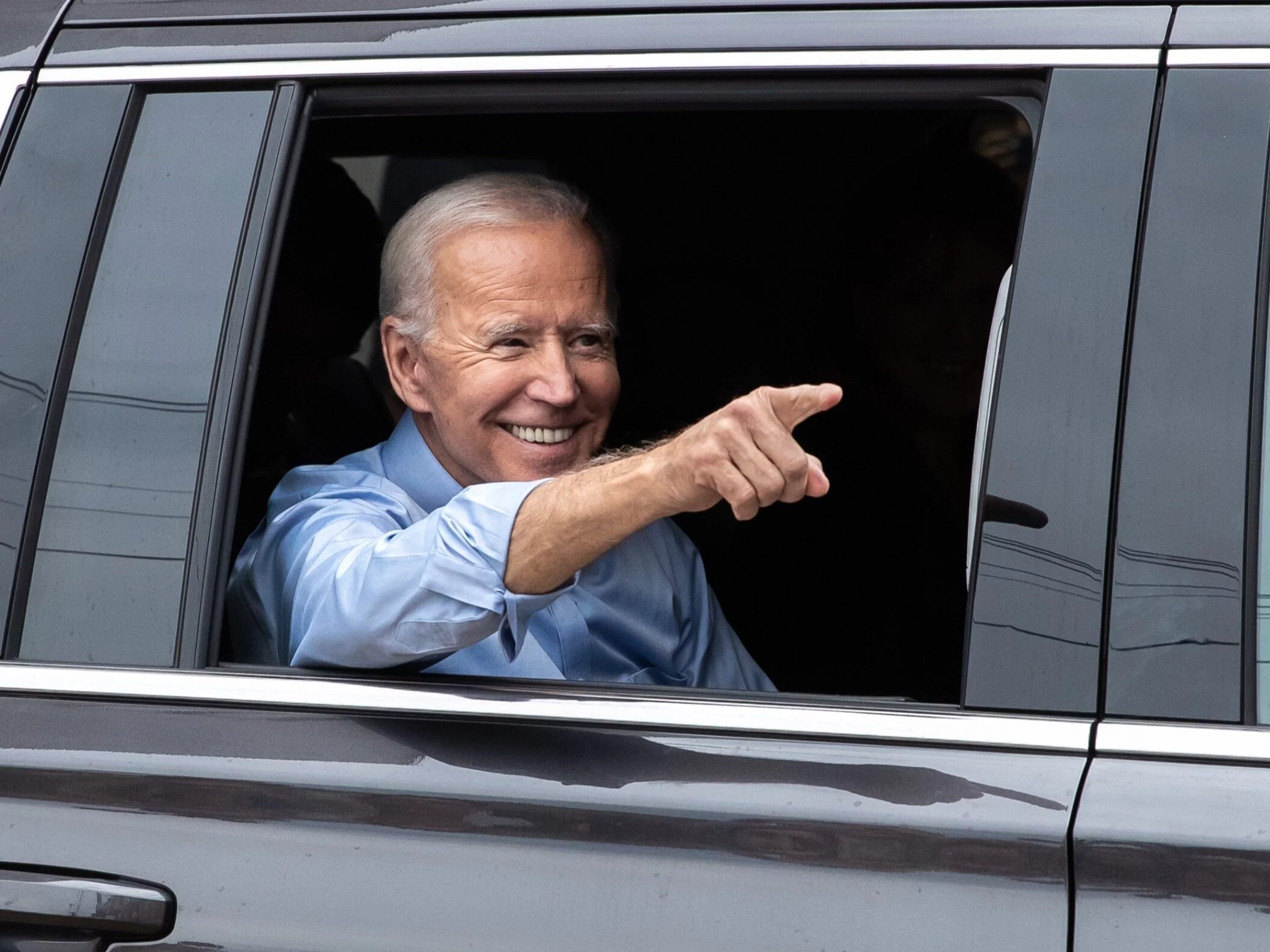

Prezydent Joe Biden ogłosił, że osiągnął ponadpartyjne porozumienie z 10 senatorami w sprawie „ram” planu inwestycji infrastrukturalnych. Całkowite wydatki miałyby wynieść 953 mld USD, a 559 mld USD z tej kwoty zostanie przeznaczonych na rozwój nowej infrastruktury. By zyskać poparcie Republikanów, z pakietu usunięto podwyżki podatków, które Demokraci zapewne zechcą zatwierdzić inną drogą. I to jest główne ryzyko dla negocjacji fiskalnych, przez które do ogłoszonego wczoraj „sukcesu” należy podchodzić z rezerwą.

Republikanie mogą zdawać sobie sprawę ze strategii Demokratów i zażądać dodatkowych gwarancji, że podwyżki podatków nie zostaną „przemycone” tylnymi drzwiami. Stąd we wczorajszym ogłoszeniu na razie nie ma powodu do dużej euforii. Ale jest przynajmniej pretekst uzasadniający chęć inwestorów do kupowania akcji i poprawiania rekordów na Wall Street.

Apetyt na ryzyko przenika na rynek walutowy, choć zmiany są niewielkie. Wyczuwalne jest zmęczenie po ostatnim rekalibracji oczekiwań w stosunku do polityki Fed. USD dostosował wycenę do jastrzębiego zwrotu Fed. Inwestorzy przyjęli wiadomość, że Fed jest gotowy reagować na inflację, jeśli ta zacznie znacząco odchodzić od ich prognoz. Pojawia się scenariusz wcześniejszego zakończenia skupu aktywów i rozpoczęcia podwyżek stóp procentowych. Ale nie jest to scenariusz pewny, a horyzont najbliższych 2-3 lat to sporo czasu, by być pewnym jednej ścieżki dla polityki, a w konsekwencji dla rynku walutowego.

Inwestorzy realizują zyski

Ostatnie dni to częściowa realizacja zysków i przerzucenie uwagi na stan globalnej gospodarki. Dla generalnego sentymentu ważne są informacje jak plany fiskalne (patrz wyżej) czy odczyty PMI (środa). Dziś pod lupą będą dane o wydatkach i dochodach Amerykanów oraz indeks nastrojów konsumentów z USA. Dowody zadowolenia konsumentów i ich wysoka skłonność od wydawania pieniędzy będą wspierać wizję podwyższonej presji cenowej, co może skłaniać Fed do szybszej reakcji. Innymi słowy, dane, które w ostatnim czasie często przechodziły bez echa, teraz mogą zyskiwać dodatkowego znaczenia i wpływać na zachowanie dolara.

Kursy walut. Co z funtem i euro?

Funt nie znalazł wsparcia we wczorajszym przekazie Banku Anglii. Bank zgodnie z oczekiwaniami nie dokonał zmian poziomu stóp procentowych ani założeń skupu, ale komunikat do decyzji miał gołębi wydźwięk. BoE zaznaczył ryzyko inflacji wyższej, niż wcześniej oczekiwał, jednak dalej opisuje je jako przejściowe, w związku z czym uważa, że byłoby złym posunięciem podkopać ożywienie przedwczesną decyzją o zacieśnianiu monetarnym. Tylko odchodzący z końcem czerwca A. Haldane chciał redukcji programu QE, co sugeruje, że jakikolwiek jastrzębi zwrot jest raczej odroczony przynajmniej do listopada. Stanowisko Banku Anglii sugeruje, że bliżej mu do EBC niż Fed.

Z perspektywy FX rynek będzie musiał wymazać z wyceny funta część z jastrzębich oczekiwań. Podnosi to wrażliwość GBP/USD na jastrzębie sygnały z Fed i reakcję na lepsze dane z USA, podczas gdy pozytywne sygnały z gospodarki brytyjskiej mogą być ignorowane. Zbieżność nastawienia EBC i BoE oznacza też spadek atrakcyjności krótkich pozycji w EUR/GBP i presję na ich domykanie, windując kurs w kierunku 0,8630/50.

Czytaj też:

Szef Fed uspokoił inwestorów. Brak wiadomości, to też wiadomość