Oficjele z Fed muszą wykorzystywać każdą okazję, by przypomnieć rynkom, że nastawienie banku jest gołębie i takie pozostanie jeszcze przez długi czas. Nawet jeśli oznacza to powtarzanie się. Wczoraj prezes Powell powtórnie bronił akomodacyjnej polityki, która sprzyja trwałemu wyjściu z kryzysu zdrowotnego. Przede wszystkim odpierał zarzuty o brak reakcji na przyspieszenie inflacji, zaznaczając, że jest to zjawisko przejściowe, a jednorazowy skok cen nie jest od razu trwałą inflacją.

Dodał, że jeśli inflacja trwale wykroczy poza tolerowane poziomy, Fed będzie reagował. Jednak na razie celem jest wsparcie ożywienia i choć niektóre wskaźniki pokazują siłę, ożywienie nie jest kompletne. Tutaj uwaga Fed skupia na zapewnieniu pełnego zatrudnienia, a wczorajszy nieoczekiwany wzrost liczby wniosków o zasiłek dla bezrobotnych przypomina, że nie do końca wszystko w gospodarce gra. Ponadto Fed jest świadomy, że ryzyka związane z pandemią nie zniknęły, o czym świadczy rosnąca liczba hospitalizacji na całym świecie i obawy przed nowymi szczepami.

Co to znaczy dla rynku walutowego? Póki ryzyka inflacji są tłumione, a inwestorzy bardziej koncentrują się na rozgrywaniu odreagowania po marcowej redukcji ryzyka, komentarze Powella są pomoce dla odchodzenia od USD na rzecz walut ryzykownych. Pośrednio korzysta na tym EUR/USD, który jest pozytywnie skorelowany z ruchami na rynku akcji. Po tym tygodniu wydaje się, że obawy o skutki trzeciej fali są już w pełni zdyskontowane i zrobiło się miejsce na rozgrywanie szczepionkowego optymizmu w średnim terminie. Są to jednak założenia kruche i podatne na zwrot, jeśli ryzyka zdrowotne wyjdą na pierwszy plan. Wówczas odbicie USD będzie szybkie.

Dobry tydzień dla złotego, ale passa może się dziś skończyć

To dobry tydzień dla złotego, ale czwartek był szczególnie imponujący, gdyż polska waluta była najsilniejszą w segmencie rynków wschodzących. Na 4,54 EUR/PLN znalazł się wczoraj najniżej od miesiąca. Ostrożnie jednak z przypisywaniem siły złotego do reakcji na środowy komunikat RPP, z którego zniknął fragment o niezadowoleniu z braku dostosowania kursu do łagodnej polityki. Umocnienie było widać wśród pozostałych walut regionu (CZK, HUF), a większa skala ruchu złotego bierze się przede wszystkim z silniejszego osłabienia w poprzednich tygodniach.

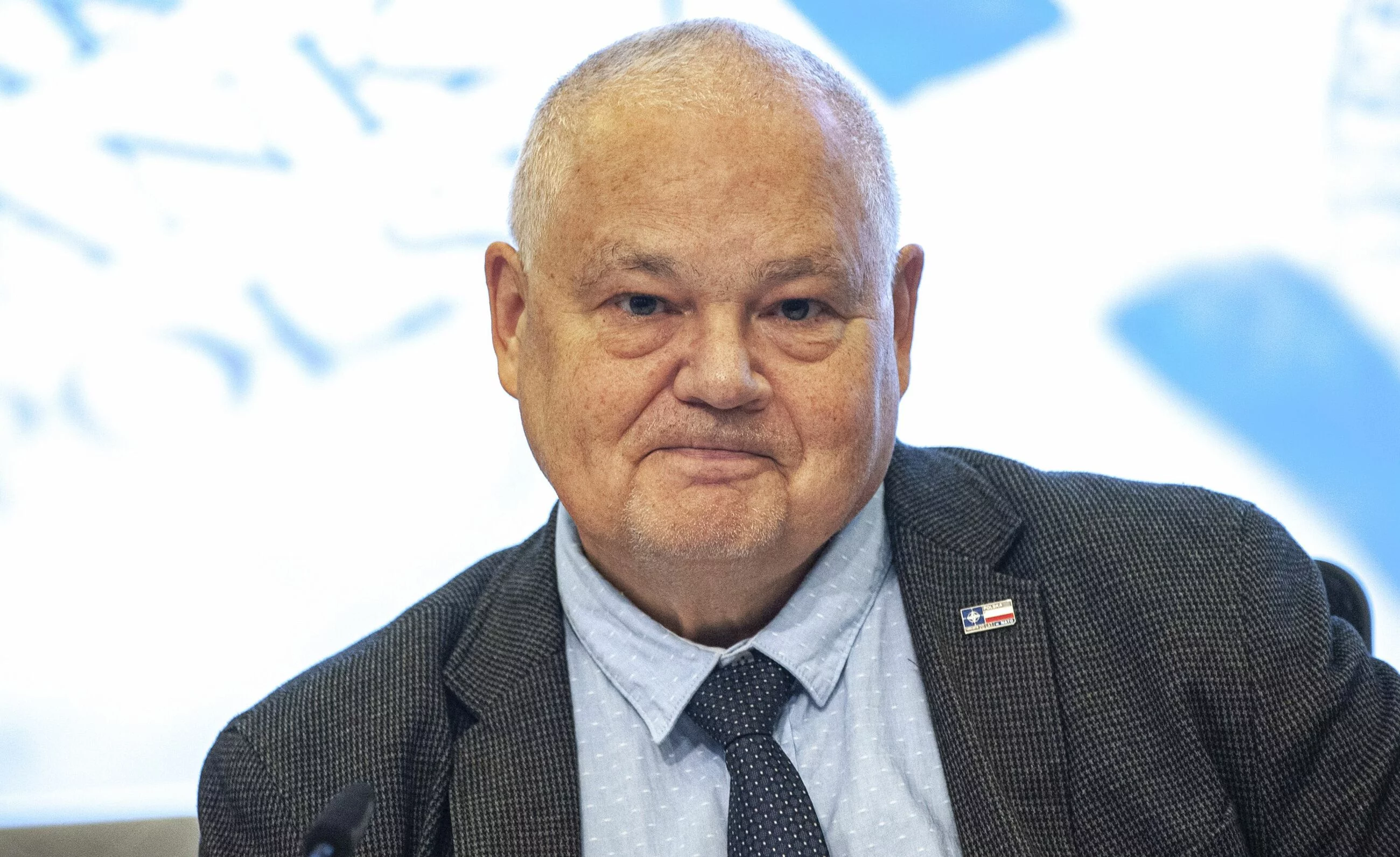

Biorąc za punkt odniesienia początek marca, złoty wciąż jest o 1,7-1,9 proc. słabszy od korony i forinta. Widzimy wpływ domykania krótkich pozycji w złotym, które aktualnie nie współgrają z pozytywnymi nastrojami. Oportunistyczne transakcje spekulacyjne pod uchwałę Sądu Najwyższego ws. kredytów frankowych stają się niewygodne, kiedy media donoszą o możliwym kolejnym odroczeniu posiedzenia. Dziś jednak może przyjść moment dla odwrócenia trendu w obliczu konferencji prezesa NBP Adama Glapińskiego. Szczególnie pytania o sytuację złotego oraz udział NBP w potencjalnej konwersji kredytów frankowych mogą mieć istotne znaczenie dla kierunku rynku walutowego. Biorąc jednak pod uwagę preferowanie przez NBP słabego złotego, wątpimy, aby wideokonferencja mogła przynieść pozytywne impulsy dla PLN.

Czytaj też:

Słaby złoty? Nie według Rady Polityki Pieniężnej. Rynki czekają na wieści z USA