We wtorek dowiemy się, ile wyniesie czwarta z rzędu podwyżka stóp procentowych. Że nastąpi – to niemal pewne, więc jedyna niepewność dotyczy tego, o ile wzrosną stopy. Rada Polityki Pieniężnej udowodniła, że potrafi zaskakiwać, więc prognozy ekonomistów co do poziomu podwyżek są rozbieżne. Panuje zgodność co do tego, że wyniesie ona co najmniej 0,5 pkt proc. Niektórzy zakładają, że może wynieść ona nawet 1 pkt proc.

twittertwitter

Stopy procentowe w górę, a kredyty coraz droższe

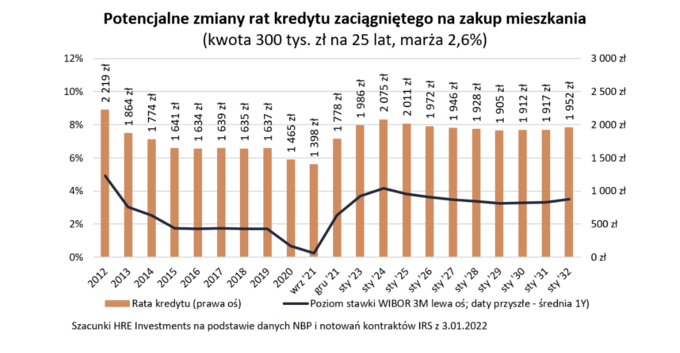

Każde podniesienie stóp przekłada się na wzrost wysokości rat kredytów – nie tylko hipotecznych, ale każdego zobowiązania. Z racji tego, że kredyty hipoteczne są udzielane na najwyższe kwoty, to podwyżka rat jest najbardziej bolesna dla zadłużonych. Po trzech podwyżkach stóp miesięczne zobowiązanie wzrosło średnio o 200-300 zł (każdy kredyt ma inne parametry: wysokość zadłużenia, czas pozostały do spłaty, więc nie da się mówić o liczbach właściwych dla wszystkich), a przed nami jeszcze kilka podwyżek stóp.

Po grudniowej podwyżce stopa referencyjna wynosi 1,75 proc. Inflacja w tym samym czasie zbliżyła się do 8 proc., więc ciągle jest ogromna przestrzeń do podnoszenia stóp, tak by zadziałały one jako narzędzie antyinflacyjne.

O tym, jak wzrosną raty kredytów, jeśli stopy urosną do 3 oraz 4 proc., piszemy tu. Stanie się to w najbliższych miesiącach i będzie oznaczało, że wiele rodzin będzie musiało wygospodarować na spłatę kredytu o 500 czy 600 zł więcej niż jeszcze jesienią zeszłego roku.

Jak zmieniły się raty kredytów

Bartosz Turek, główny analityk HRE Investments, zauważył, że jeszcze kilka kwartałów temu spodziewano się, że taki wzrost stóp procentowych to horyzont 2-3 lat. W praktyce zmiany zaszły w zaledwie 3 miesiące.

Przypomnijmy, że w październiku 2021 roku stopy poszły w górę o symboliczne 0,4 pkt proc. Podwyżka w listopadzie była już bardziej odczuwalna (0,75 pkt proc.), a w grudniu wyniosła 0,5 pkt proc. Bartosz Turek pisze w analizie, że rata przeciętnego kredytu mieszkaniowego wzrosła z poziomu 1125 złotych miesięcznie jeszcze we wrześniu do około 1350 złotych obecnie, a docelowo ma to być około 1,5 tys. zł. Od razu zastrzega jednak, że „mało kto ma jednak taki przeciętny kredyt, bo jest to dług na około 190 tys. złotych, do którego spłaty zostało 18 lat”.

– Warto więc rozważyć jeszcze jeden przykład. Załóżmy, że ktoś zadłużył się niedawno na 25 lat i 300 tys. złotych. We wrześniu taki kredytobiorca cieszył się oprocentowaniem na poziomie 2,85 proc. Niestety nawet dziś w skrzynce pocztowej może on znaleźć list informujący, że oprocentowanie jego długu wzrosło do ponad 5 proc. Wyjściową ratę takiego kredytu można oszacować na 1,4 tys. zł. Po uwzględnieniu przez bank podwyżek stóp procentowych rata wzrośnie do około 1,8 tys. zł – wyjaśnia dalej.

150 tysięcy zdolności kredytowej wyparowało

Analityk HRE Investments zauważył, że wyższe stopy uderzaj nie tylko w spłacających kredyty, ale i tych, którzy chcieliby zaciągnąć kredyt. „Dzieje się tak dlatego, że przy wyższych stopach procentowych w górę idzie oprocentowanie kredytu, a im droższy dług, tym mniej przy konkretnych zarobkach możemy pożyczyć. Już po dotychczasowych decyzjach przykładowa trzyosobowa rodzina, w której obie osoby pracują i każda przynosi do domu po średniej krajowej straciła około 150 tys. złotych zdolności kredytowej. Jeszcze we wrześniu familia taka mogła pożyczyć na zakup mieszkania około 700 tys. złotych” – czytamy.

Czytaj też:

RPP zbierze się wcześniej niż planowała. Stopy procentowe w górę, pytanie, o ile